Чи відбудеться репатріація капіталу після підвищення ставки Банку Японії

Незважаючи на підготовку Банку Японії до кардинальних змін у грошово-кредитній політиці, аналітики вважають, що для значного переміщення приблизно 3 трильйонів доларів, вкладених японськими інвесторами у глобальні ринки облігацій та угоди з єнами, потрібно зробити набагато більше.

Японські інвестори направили трильйони єн за кордон, прагнучи отримати кращий дохід, ніж майже нульовий прибуток на батьківщині через зусилля Банку Японії щодо припинення дефляції.

Банк Японії може змінити свою політику вже цього тижня. Збільшення заробітної плати та іншої ділової активності свідчить про завершення стагнації, що означає, що Японії більше не потрібно підтримувати негативні короткострокові ставки. Це зростання залучає іноземні інвестиції в японські акції, відкриває нові можливості та призводить до підвищення прибутковості єнових облігацій.

Увага також звертається на зовнішній борг японських компаній зі страхування життя, пенсійних фондів, банків та трастових фірм на суму 2,4 трильйона доларів США і на те, яка частина цих інвестиційних потоків повернеться на батьківщину.

Однак інвестори отримують вищі доходи в єнах, тому вони, ймовірно, не реагуватимуть на підвищення ставок Банку Японії на 10 або 20 базисних пунктів, вважають аналітики.

За даними Міністерства фінансів, загальний обсяг іноземних портфельних інвестицій у Японії до кінця грудня становив 628,45 трлн єн (4,2 трлн доларів США), більша частина з яких припадає на довгострокові активи.

Банк Японії розпочав програму кількісного та якісного пом'якшення (QQE) у травні 2013 року. З того часу японські інвестиції у зовнішній борг становили близько 89 трильйонів єн, причому майже 60% належить пенсійним фондам, включаючи Державний пенсійний інвестиційний фонд (ДПІФ).

Пенсійні фонди зазвичай не хеджують свої інвестиції в закордонні облігації від валютного ризику, а їхня прибутковість по іноземних облігаціях приваблива, особливо при конвертації в єни.

Банки та страхові компанії зазвичай хеджують свої іноземні облігації, щоб знизити ризики для своїх депозитів та інших зобов'язань у ієнах. Економісти з Nomura припускають, що репатріація інвестицій розпочнеться лише за достатньої прибутковості за японськими державними облігаціями.

Вони очікують, що Банк Японії підніме ставку овернайт до 0,25% до жовтня. Потенційна репатріація, на їхню думку, може становити максимум близько 45 трильйонів єн. Також економісти вважають, що японські компанії зі страхування життя стануть основними гравцями у репатріації.

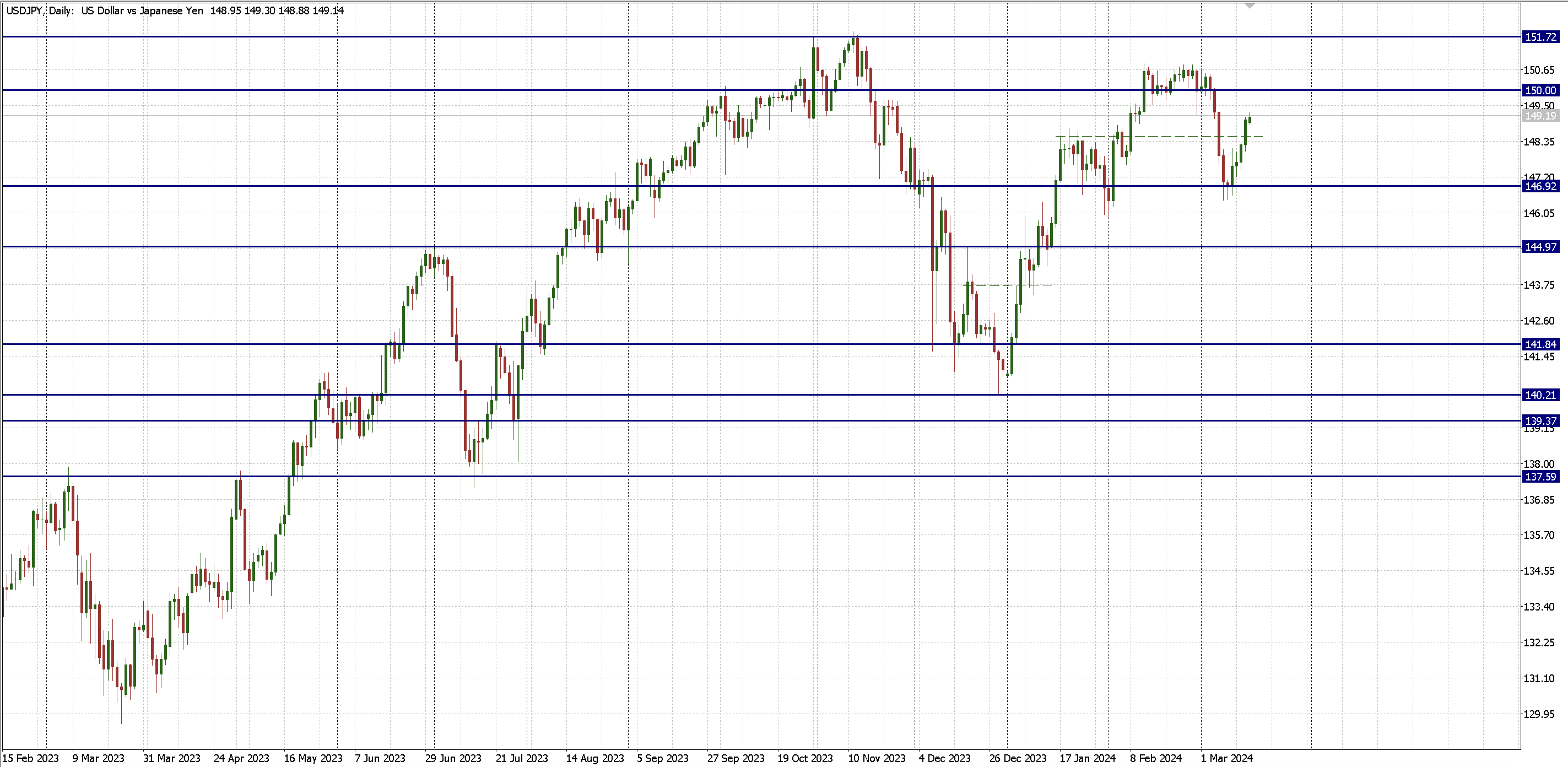

Вплив виходу Банку Японії з негативних ставок на світ кері-трейдів залежить від сигналів, які посилає Банк Японії траєкторією ставок, а не тільки від першого підвищення. Єна довгі роки була основною валютою фінансування в угодах, де інвестори займали ієни за нульовою ставкою та обмінювали їх на більш високоприбуткові долари.

Ці угоди прибуткові, але надзвичайно чутливі до змін процентних ставок та валютних курсів. Угоди Керрі-трейд можуть стати менш вигідними при підвищенні короткострокових та середньострокових доходностей. Зміна різниці відсоткових ставок між доларом та ієною на 10 базисних пунктів за останні два-три роки призвела до зміни курсу долара до єни на 1%.