Произойдет ли репатриация капитала после повышения ставки Банка Японии

Несмотря на подготовку Банка Японии к кардинальным изменениям в денежно-кредитной политике, аналитики считают, что для значительного перемещения примерно 3 триллионов долларов, вложенных японскими инвесторами в глобальные рынки облигаций и сделки с иенами, потребуется сделать гораздо больше.

Японские инвесторы направили триллионы иен за границу, стремясь получить лучший доход, чем почти нулевая прибыль на родине из-за усилий Банка Японии по прекращению дефляции.

Банк Японии может изменить свою политику уже на этой неделе. Увеличение заработной платы и другой деловой активности свидетельствует о завершении стагнации, что означает, что Банку Японии больше не нужно поддерживать отрицательные краткосрочные ставки. Этот рост привлекает иностранные инвестиции в японские акции, открывает новые возможности и приводит к повышению доходности иеновых облигаций.

Внимание также обращается на внешний долг японских компаний по страхованию жизни, пенсионным фондам, банкам и трастовым фирмам на сумму 2,4 триллиона долларов США и на то, какая часть этих инвестиционных потоков вернется на родину.

Однако инвесторы получают более высокие доходы в иенах, поэтому они вероятно не будут реагировать на повышение ставок Банка Японии на 10 или 20 базисных пунктов, считают аналитики.

Согласно данным Министерства финансов, общий объем иностранных портфельных инвестиций в Японии к концу декабря составил 628,45 трлн иен (4,2 трлн долларов США), большая часть из которых приходится на долгосрочные активы.

Банк Японии начал программу количественного и качественного смягчения (QQE) в мае 2013 года. С тех пор японские инвестиции во внешний долг составили около 89 триллионов иен, причем почти 60% принадлежит пенсионным фондам, включая Государственный пенсионный инвестиционный фонд (ГПИФ).

Пенсионные фонды обычно не хеджируют свои инвестиции в зарубежные облигации от валютного риска, а их доходность по иностранным облигациям привлекательна, особенно при конвертации в иены.

Банки и страховые компании обычно хеджируют свои иностранные облигации, чтобы снизить риски для своих депозитов и других обязательств в иенах. Экономисты из Nomura предполагают, что репатриация инвестиций начнется только при достаточной доходности по японским государственным облигациям.

Они ожидают, что Банк Японии поднимет ставку овернайт до 0,25% к октябрю. Потенциальная репатриация, по их мнению, может составить максимум около 45 триллионов иен. Также экономисты считают, что японские компании по страхованию жизни станут основными игроками в репатриации.

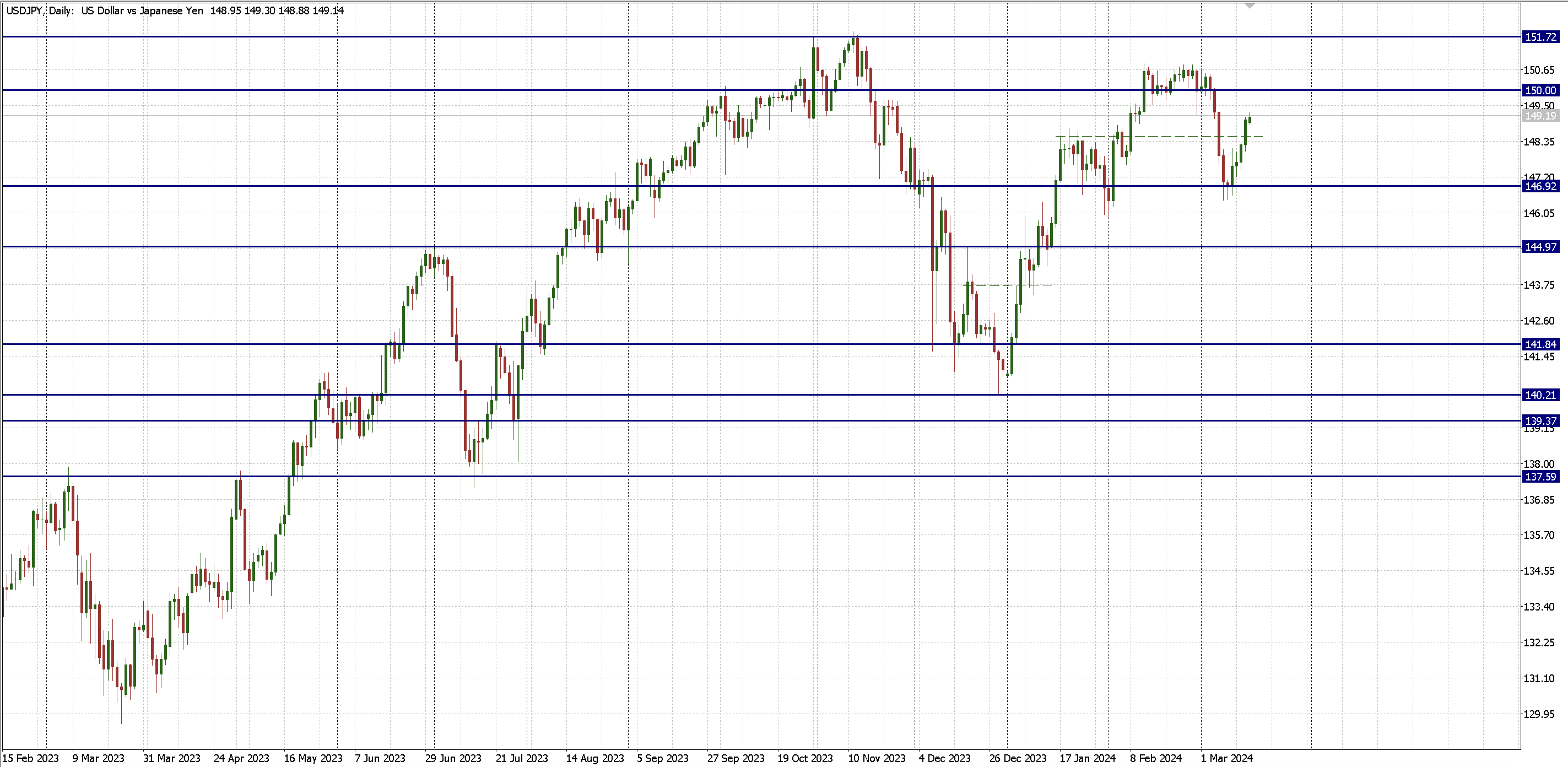

Влияние выхода Банка Японии из отрицательных ставок на мир кэрри-трейдов зависит от сигналов, которые посылает Банк Японии по траектории ставок, а не только от первого повышения. Йена долгие годы была основной валютой финансирования в сделках, где инвесторы занимали иены по нулевой ставке и обменивали их на более высокодоходные доллары.

Эти сделки прибыльны, но чрезвычайно чувствительны к изменениям процентных ставок и валютных курсов. Сделки кэрри-трейд могут стать менее выгодными при повышении краткосрочных и среднесрочных доходностей. Изменение разницы процентных ставок между долларом и иеной на 10 базисных пунктов за последние два-три года привело к изменению курса доллара к иене на 1%.