Проблеми в Німеччині стримують зростання в єврозоні та загрожують рецесією

Європейський центральний банк знову відстає, і цього разу погані новини приходять не з Греції, Італії або когось зі звичайних підозрюваних на біднішому півдні блоку.

Найбільша економіка єврозони, Німеччина, постраждала від токсичної суміші слабкої торгівлі з ключовим партнером Китаєм, спаду в його великих виробничому і будівельному секторах і навіть деяких екзистенціальних запитань щодо бізнес-моделі, що базується на дешевому паливі з Росії.

Проблеми в Німеччині стримують зростання в єврозоні загалом і загрожують підштовхнути її до рецесії, а не до "м'якої посадки" помірного зростання та інфляції, на яку розраховує ЄЦБ і на яку все ще сподіваються Сполучені Штати.

Це змушує ЄЦБ змінити підхід – від унеможливлення паузи в найрізкішій і найтривалішій смузі підвищення процентних ставок до відкритої розмови про це вже наступного місяця.

Ринок вважає, що центральному банку, можливо, навіть доведеться скасувати деякі з цих підвищень раніше, ніж пізніше, як це було під час останнього циклу посилення в 2011 році, коли виникли боргові кризи в Греції, Португалії, Ірландії, Іспанії та на Кіпрі.

Центральний банк свідомо послабив економічну активність за рахунок більш високих ставок, намагаючись довести інфляцію, яка торік виражалася двозначними числами, до цільового рівня в 2%.

Вища вартість запозичень особливо сильно вдарила по виробниках, бо вони залежать від інвестицій, а в жодній країні єврозони немає більшого промислового сектора, ніж у Німеччині.

Аналітики зазначають, що було б нерозумно послаблювати грошово-кредитну політику через те, що Німеччина перебуває в складному становищі, але її жорсткість додала б макроекономічний тиск до тиску на мікрорівні, який оточує економіку.

Це ставить ЄЦБ у ситуацію, коли він має обміркувати завершення свого циклу посилення, перш ніж стане свідком стійкого зниження базової інфляції, якого, за його словами, він хотів бачити.

Встановлення такого явного зв'язку між базовою інфляцією та необхідністю подальшого підвищення ставок може виявитися незручним для ЄЦБ, який наразі намагається змістити акцент з підвищення вартості запозичень на просте підтримання її на високому рівні.

Після заяви в червні ЄЦБ "навіть не думає про припинення" підвищення ставок, Лагард змінила тактику на своїй останній прес-конференції. Кілька днів потому – і після того, як дані засвідчили, що інфляція без урахування енергії, продуктів харчування, алкоголю і тютюну застрягла на рівні 5,5% – ЄЦБ вирішив наголосити, що більшість інших показників базових цін демонструють ознаки ослаблення.

Потім член правління ЄЦБ Фабіо Панетта виступив за "наполегливість" у підтримці ставок на високому рівні, а не в подальшому їх підвищенні.

Усе це підготувало підґрунтя для можливої паузи в підвищенні ставок у вересні, імовірно, у поєднанні з можливістю повернутися в разі потреби та обіцянкою зберегти підвищену вартість запозичень протягом.

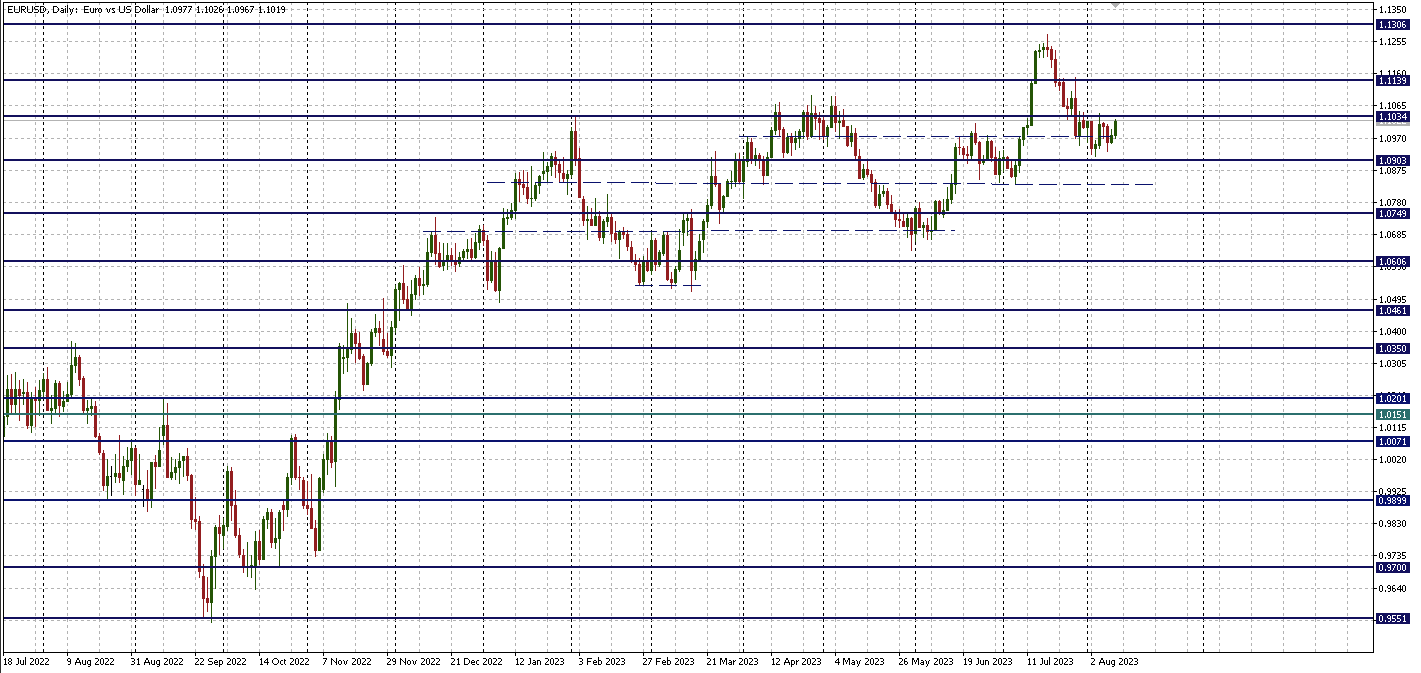

З середини липня євро залишається під тиском проти долара США. Однак якщо долар США впаде у відповідь на звіт з інфляції, у EURUSD є шанс відновитися.