Волатильность - изменчивость цены финансовых инструментов - это то, что позволяет трейдерам зарабатывать на рынке. Для прогноза движения котировок используется технический и фундаментальный анализ. Но есть и еще один инструмент, который выгодно дополнит любую торговую стратегию.

ATR или что такое запас хода?

Случалось ли вам открывать сделку по всем правилам технического или индикаторного анализа и вдруг обнаружить, что цена не доходит до цели?

Одной из причин может быть недостаток запаса хода - инструмент исчерпал свой потенциал волатильности. Узнать его заранее помогает ATR.

ATR или Average True Range - это так называемый средний истинный диапазон волатильности торгового инструмента. Фактически, запас хода, который возможен для актива на определенный период.

Предположим, дневной ATR пары EURUSD составляет 50 пунктов. В начале европейской сессии на фоне выхода новостей из Германии котировки уже прошли 45 и закрепились выше важного уровня. Технически может сформироваться красивая и правильная точка входа. Но вот большая часть ATR уже пройдена и в этот день цена может не пойти дальше, а на графике, например, сформируется то, что трейдеры называют срывом базы.

Таким образом, кроме досконального владения своей торговой стратегией стоит учитывать и средний истинный диапазон цены.

Как узнать величину ATR

Так как ATR - это средняя величина диапазона, чаще всего для внутридневной торговли используют его четырнадцатидневное значение.

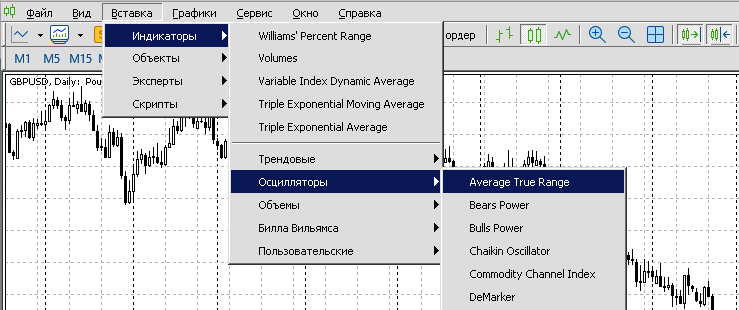

В торговом терминале Metatrader 5 есть соответствующий индикатор. Искать его стоит во вкладке осцилляторов.

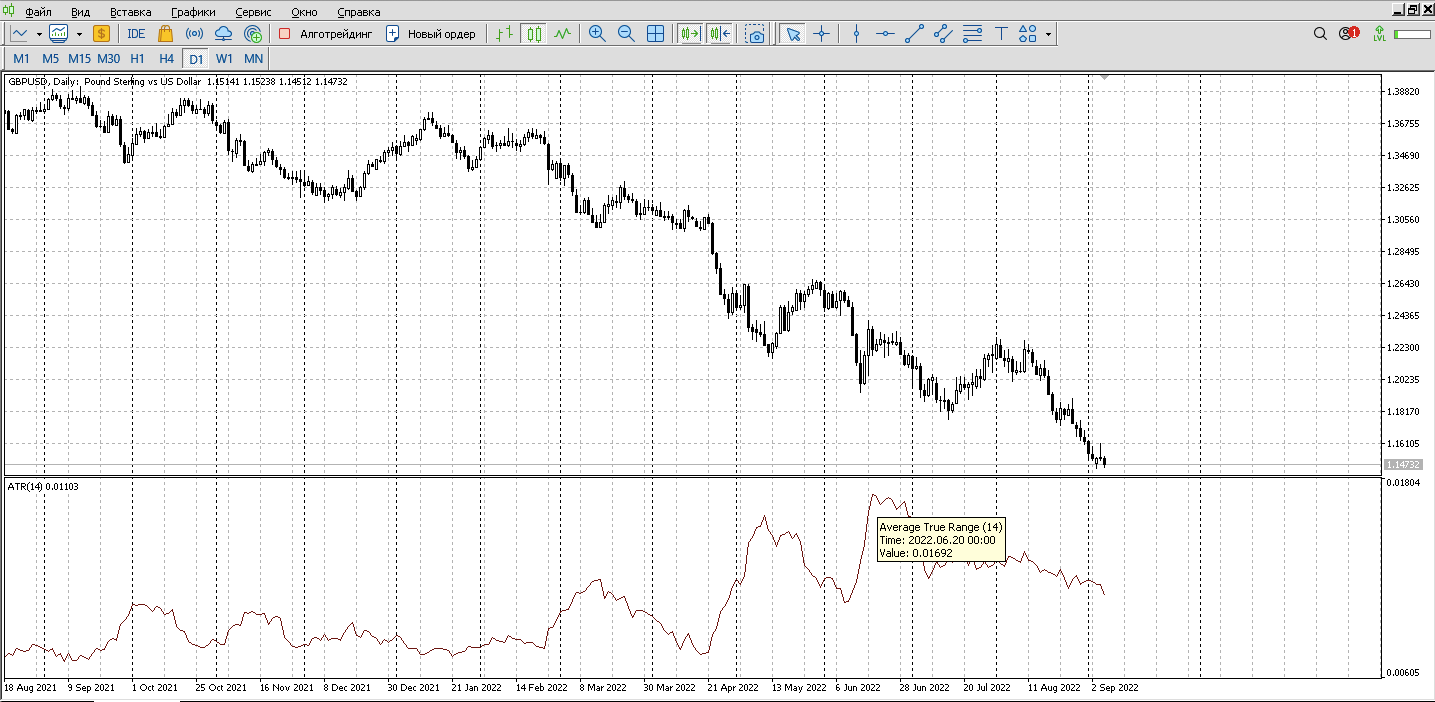

В настройках по умолчанию задан период в 14 дней, который можно менять. При добавлении он появится в новом окне под графиком торгового инструмента.

Здесь сразу стоит отметить, что хоть торговая платформа и поместила ATR в папку с осцилляторами, он не относится к этой группе и не дает никаких торговых сигналов. Линия показывает изменение среднего истинного диапазона во времени. А наведя курсор на определенный отрезок можно увидеть его значение в конкретный период.

Использовать ATR в виде индикатора неудобно, хотя для совещательной роли он может подойти. С практической целью лучше использовать метод графического определения среднего истинного диапазона.

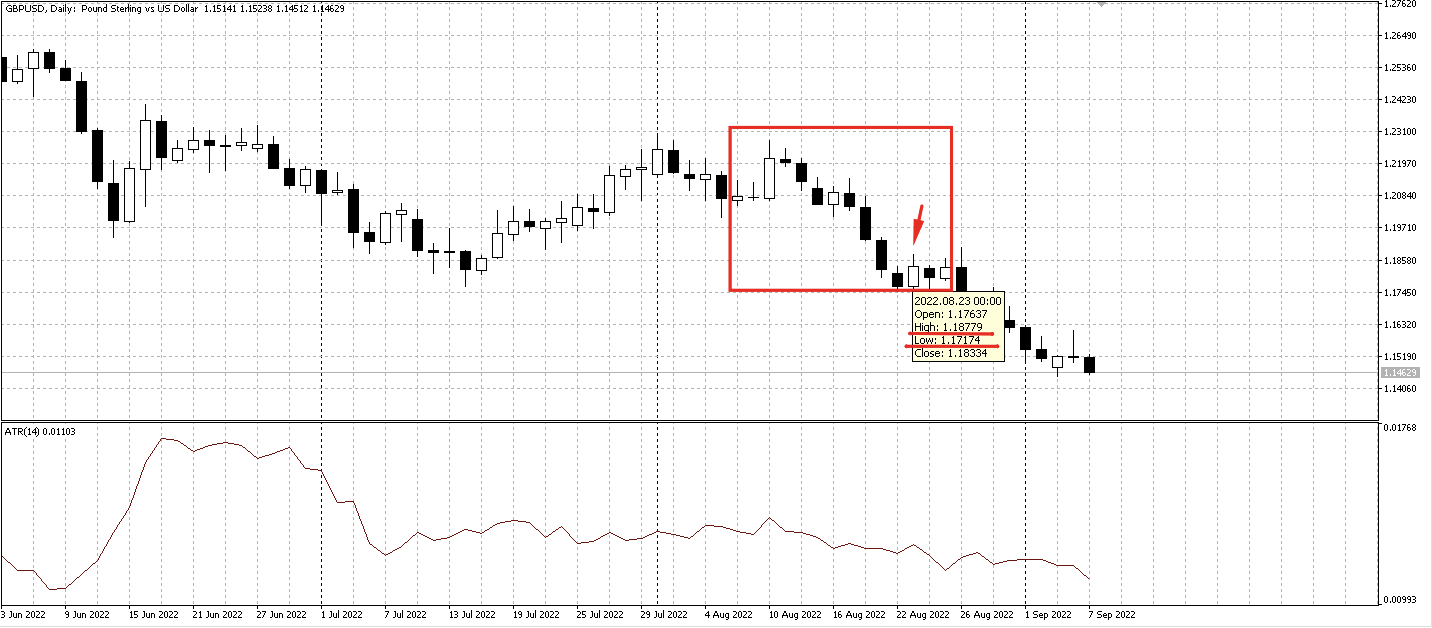

Для этого на дневном графике торгового актива нужно выбрать подряд 14 свечей, исключая аномально большие, которые резко выделяются на общем фоне и часто формируются на новостях.

В этой выборке визуально нужно выбрать среднюю по размеру свечу и измерить ее перекрестием от экстремума до экстремума. Полученное значение в пунктах и будет величиной ATR.

Со временем волатильность торгового инструмента меняется под влиянием фундаментальных факторов, поэтому стоит повторно изменять значение среднего истинного диапазона.

Как применять ATR в торговле

Зная среднюю волатильность торгуемого инструмента, трейдер в моменте определения точки входа в сделку может понять, есть ли у цены потенциал продолжить движение в нужном направлении.

Для этого необходимо посчитать, сколько от ATR за этот день уже прошла цена. Когда пройдено более 30%, открывать позицию становится рискованным. В этом случае важно отталкиваться от желаемого соотношения прибыли и риска, которое по классике должно быть 1:3 или выше.

Некоторые внутридневные стратегии, в том числе скальпинговые, используют расчетную величину стоп-лосса, например, 20% от ATR. Это еще один случай, где применяется этот инструмент.

В целом знание среднего истинного диапазона может стать еще одним фильтром в принятии торгового решения и отсеять часть убыточных входов, одновременно повышая доходность стратегии.