Рост инфляции подталкивает Банк Японии к коррекции монетарной политики, но есть проблема

Банк Японии столкнулся с дилеммой: растущие перспективы устойчивой инфляции усиливают аргументы в пользу скорейшей корректировки его политики контроля доходности, несмотря на заверения управляющего Казуо Уэда, что он будет "терпеливо" поддерживать масштабные стимулы.

Первое испытание состоится на заседании центрального банка 27-28 июля, когда правление, вероятно, пересмотрит свои прогнозы инфляции и продемонстрирует свою убежденность в том, что рост цен, обусловленный спросом, поддерживаемый ростом заработной платы, закрепляется.

Банк Японии внутренне обсуждает идею корректировки контроля над кривой доходности (YCC) еще в этом месяце, хотя переговоры носят предварительный характер и окончательное решение еще не принято, сообщили два источника, знакомые с ходом мыслей банка.

"Действительно, дискуссии продолжаются. Но нет ясности в отношении того, каким будет окончательное решение", – сказал один из источников о возможности изменения политики в июле.

По словам второго источника, любая корректировка, скорее всего, будет незначительной корректировкой YCC, такой как повышение предела, установленного для целевого показателя доходности, а не пересмотром сверхмягкой монетарной политики.

Одна только такая тонкая настройка, скорее всего, не нанесет большого ущерба экономике Японии, поскольку центральный банк выкачивает огромные деньги, удерживая ставки по ипотечным кредитам и стоимость корпоративных займов на очень низком уровне.

Но даже небольшое изменение в затянувшейся сверхмягкой политике Японии может перевернуть глобальные финансовые рынки, поскольку это станет символом того, как упрямо высокая инфляция, наконец, вынуждает Банк Японии смягчиться.

В то время как другие глобальные центральные банки агрессивно повышали процентные ставки, чтобы сдержать рост цен, Банк Японии был заметным исключением, утверждая, что недавний скачок инфляции отражает внешние факторы, такие как цены на нефть, и не может продолжаться долго.

Однако в последнее время директивные органы Банка Японии стали сбрасывать со счетов признаки того, что инфляция все больше определяется ростом потребительского спроса. Если эту силу удастся сохранить, это может дать Уэде основание отказаться от массивных денежных стимулов своего предшественника.

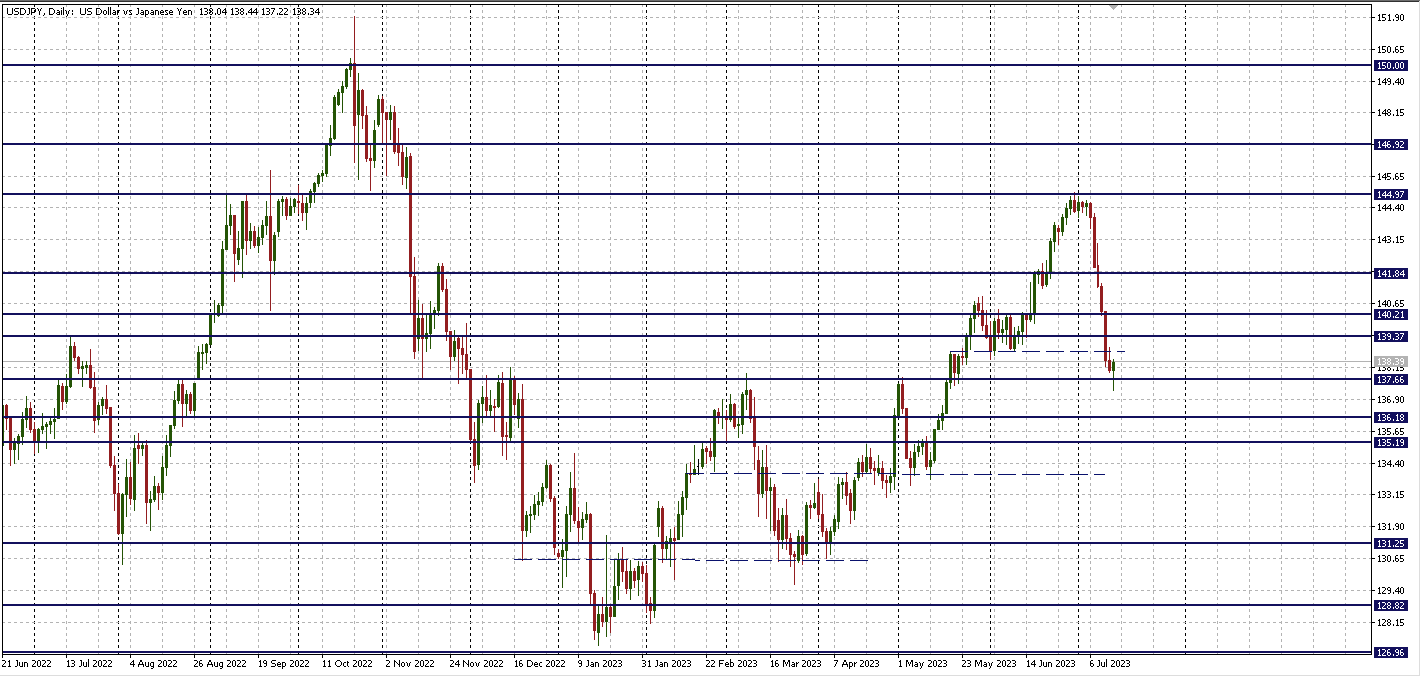

Поскольку инфляция уже более года превышает целевой показатель Банка Японии в 2%, некоторые участники рынка также делают ставку на раннюю корректировку YCC – политику, которая удерживает доходность 10-летних облигаций около нуля с предельным значением 0,5%.

В Банке Японии нет единого мнения о том, как скоро он должен начать сворачивать стимулы. Сторонники ранних действий указывают на растущую стоимость YCC, например, на рыночные искажения, вызванные огромным объемом выкупа облигаций Банком Японии.

Несмотря на то, что иена не достигла своих последних минимумов, слабая иена также продолжала оказывать давление на Банк Японии, чтобы тот постепенно отказался от стимулов, разжигая общественное недовольство ростом стоимости импорта топлива и продуктов питания.

Повышение инфляционных ожиданий и изменения в ценообразовании корпораций являются дополнительными аргументами в пользу краткосрочных изменений.

Но другие в Банке Японии, в том числе Уэда, предупреждали об опасности слишком поспешной реакции на появляющиеся признаки перемен в дефляционном мышлении Японии.

Уэда отметил, что он еще не полностью убежден в том, что инфляция устойчиво достигнет 2% на фоне стабильного роста заработной платы, предполагая, что ключевой вопрос заключается в том, будут ли зарплаты и цены продолжать расти в следующем году.

Слишком раннее изменение монетарной политики также противоречило бы неоднократным замечаниям Уэды, призывающим к необходимости "терпеливо" поддерживать стимулы, и поставило бы на карту его авторитет всего за три месяца работы.