Маржинальная торговля - это созданная для трейдинга система кредитования, позволяющая торговать объемами сильно превышающими инвестированный капитал, за счет использования средств финансовых институтов (таких как банки и брокеры).

Почему маржинальная торговля.

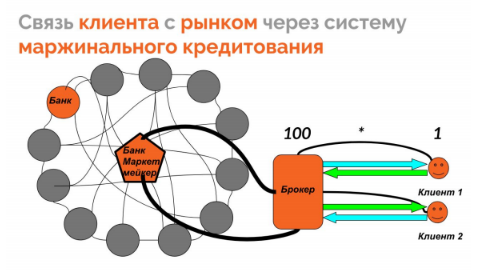

Валютный рынок это система банковского взаимодействия, которая формируется в результате участия около 2000 банков (маркет мейкеров). Банки формируют эту систему потому что нуждаются в ней, при этом торги у них оптовые (с точки зрения обывателя) Минимальный объем транзакции между этими банками составляет 100 000 долл и называется данный объем ЛОТ, то есть 1 лот равен 100 000 долл. До 80 годов прошлого века участвовать в торгах могли только те участники которые владели подобными суммами. Профессия трейдера была лимитирована в связи с отсутствием большого капитала для совершения сделок. Для повышения ликвидности, количества участников рынка и соответственно повышения объема торгов была придумана система маржинальной торговли.

Она предусматривает кредитование любого участника рынка 1:100. Таким образом доступ к спекулятивной торговле появился у каждого желающего.

Как это работает?

Например: Депозит трейдера составляет 15 тыс долл. При открытии сделки со счета трейдера взимается сумма равная 1% от одного полного лота, то есть 1000 долл (маржинальное обеспечение) и на счете у трейдера открывается сделка с объемом в 100 000 долл.

Остальные 14 тыс остаются на счете у трейдера и могут участвовать в открытии других сделок. После закрытия сделки Маржинальное обеспечение в размере 1000 долл с учетом прибыли/убытков возвращается обратно на счет трейдера.

Как можно продать то, чего нет у трейдера?

К примеру у трейдера на счете 15 тыс долл, трейдер прогнозирует падение цены контракта на фунту стерлингов. У трейдера нет фунтов стерлингов, у него на депозите только доллары. Но они есть у банка и под залог в 1% от лота банк предоставляет право трейдеру продать фунты стерлингов. Другими словами трейдер продает 100 000 фунтов стерлингов по 2 доллара за фунт, когда же цена упадет до 1.9 трейдер закрывает сделку покупая обратно фунт. Разница составит 0.1 долл за каждый фунт, учитывая что в одном лоте 100 000 фунтов то прибыль составит 10 000 долл. После закрытия сделки залог возвращается банком обратно на счет трейдеру.

Какую цель преследует банк.

Для банка не важно что будет с валютой упадет она или поднимется, банк как и брокер зарабатывает на комиссиях, для банка важно чтоб открывались сделки, так как с каждой сделки он получает комиссию.

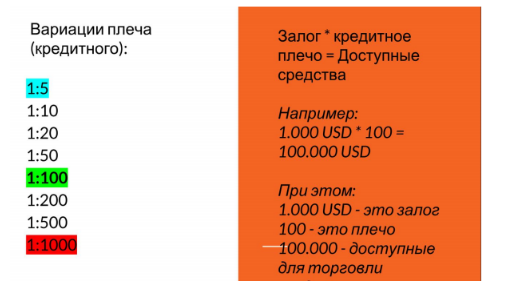

Разница между залогом который оставляет трейдер и кредитом который предоставляет банк называется кредитным плечом.

Почему банк берет залог.

Банк берет залог с целью застраховать себя от убытков. Если убыток по сделке превышает залог, то банк закрывает сделку. Именно поэтому трейдер старается обеспечить себя максимальным количеством средств на счете, чтобы банк не закрывал сделку в случае непредвиденных колебаний на рынке.

Кредитные плечи (или рычаги) могут быть разными: от 1:5 до 1:1000 или даже больше. Но оптимальным для разных стратегий, является плечо 1:100. Т.е. плечо дающее возможность управлять средствами в 100 раз превышающими залог: