Инфляция в США требует от ФРС продолжения роста ставок

Отчет по инфляции в четверг показал, что цены в сентябре выросли примерно такими же темпами, как и в августе. Но, исключив волатильные категории, такие как продукты питания, энергия и жилье, экономисты видят тенденцию к снижению роста цен.

Это важный знак для ФРС, которая потратила несколько дней до выхода этих данных, указывая на предвзятость против повторного повышения процентных ставок в ноябре.

Тем не менее, эти данные показывают, что ФРС есть над чем поработать, чтобы вернуть инфляцию к целевому уровню в 2%, сохраняя возможность повышения процентной ставки в декабре в центре внимания инвесторов.

По данным CME Group, по состоянию на утро четверга рынки оценивали вероятность повышения ставки ФРС в ноябре в 12% по сравнению с 41% вероятностью месяц назад. Однако вероятность повышения ставок в декабре выросла до 37% с 26% после сентябрьских показателей инфляции.

Отчет о занятости в прошлую пятницу показал, что рынок труда США остается напряженным: работодатели создают больше рабочих мест, чем ожидалось, в то время как заработная плата растет самыми медленными темпами за более чем два года.

Учитывая рост доходности и позицию ФРС по процентным ставкам "выше и дольше", оказывающую давление на акции, комментарии представителей ФРС после отчета о занятости позволяют предположить, что многие в центральном банке считают, что эти рыночные движения отчасти выполняют за них работу ФРС. Это, по словам чиновников, может привести к тому, что ФРС не повысит ставки в ноябре.

Но некоторые экономисты полагают, что сентябрь – третий месяцами подряд, когда общая инфляция не снижается (в то время как базовая инфляция снижается, но стагнирует), что бросает вызов ФРС.

В условиях замедления инфляции и высоких потребительских расходов Федеральная резервная система объявила, что будет поддерживать процентную ставку на стабильном уровне, удерживая базовую ставку по займам в диапазоне от 5,25% до 5,5%.

Более сильный, чем ожидалось, рост жилищного строительства составил примерно две трети увеличения базовой инфляции на 4,1%, наблюдавшегося в сентябре.

Экономисты Citi отметили, что жилье является потенциальной проблемой в будущем, отметив, что увеличение эквивалентной арендной платы на 0,56% стало самым сильным ежемесячным приростом с февраля.

"Ускорение эквивалентной арендной платы собственникам до самого сильного месячного значения с февраля противоречит ожиданиям ФРС и консенсусу относительно устойчивого замедления", – написал в четверг главный экономист Citi Эндрю Холленхорст.

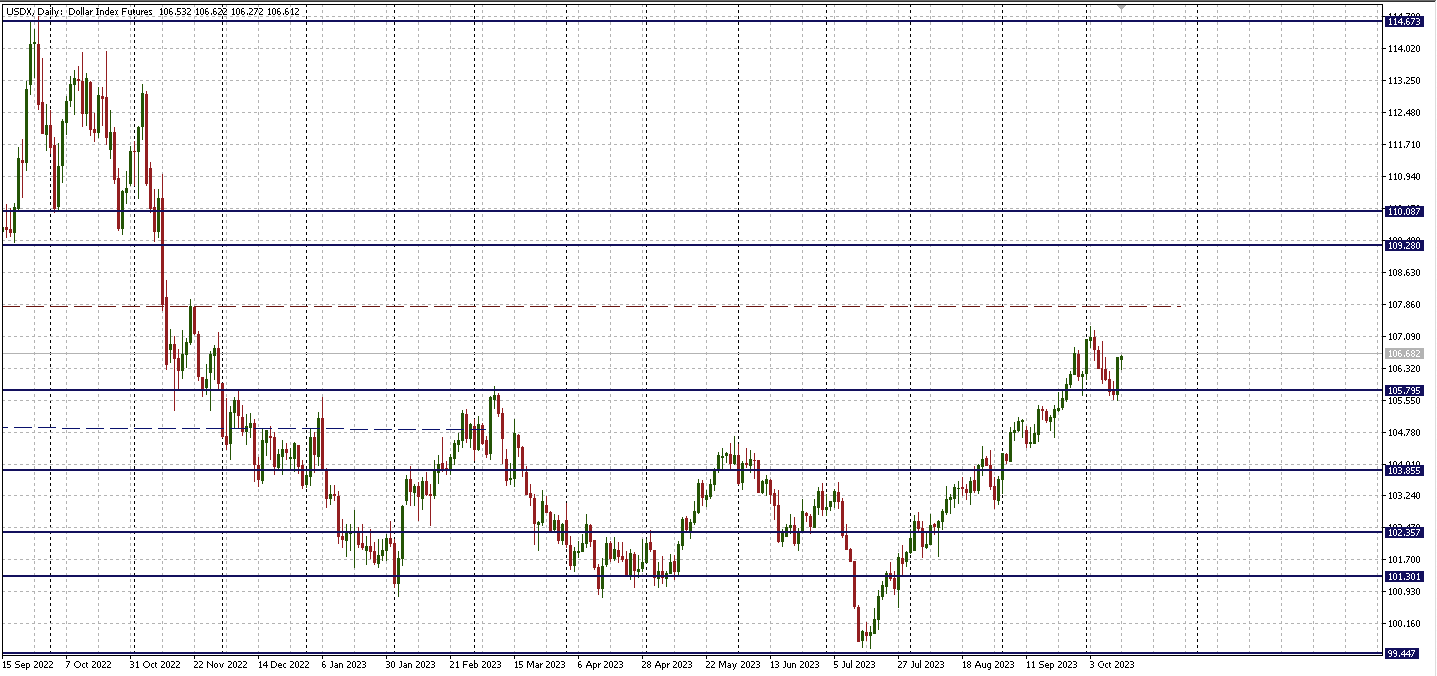

Акции после отчета показали смешанную динамику, в то время как доходность облигаций немного выросла, а доллар США вырос, вернув трехдневные потери.